Вам могут понадобиться в апреле:

Какую ставку НДФЛ применить при налогообложении доходов иностранного специалиста

В субботу 15 августа, а точнее – в понедельник 17 августа истекают сроки представления отчетности и уплаты НДФЛ и соцналога за июль. На практике у бухгалтеров возникают вопросы по налогообложению доходов иностранных специалистов, привлекаемых местными компаниями. По просьбе buxgalter.uz на них ответила финдиректор ООО «Team University», бизнес-тренер «Profi Training» Александра ТОЛМАЧЕВА (CAP, CIPA, DipIFR (ACCA), CIMA (P1,P2)):

1. Есть ли льготы по налогам для иностранных специалистов?

– С 2020 года отменен ряд льгот по НДФЛ, в том числе:

|

2019 год |

2020 год |

|

Не подлежат налогообложению доходы иностранных работников акционерных обществ, полученные от их деятельности в качестве управленческого персонала |

Льгота отменена |

При этом с 1 января 2019 года действует льгота в виде снижения ставки НДФЛ на 50% для высококвалифицированных специалистов  .

.

Понятие о квалификации специалистов дано и в №ПП-4008, и в Положении о порядке привлечения и использования иностранной рабочей силы в Республике Узбекистан»:

|

Иностранные специалисты |

|

|

Высококвалифицированный |

Квалифицированный |

|

Высшее образование (топ 1 000 вузов мира) |

Высшее образование |

|

Опыт работы – 5 лет |

Опыт работы – 5 лет |

|

Зарплата – эквивалент не менее $60 тыс. в год ($5 тыс./месяц) |

Зарплата – эквивалент не менее $30 тыс. в год ($2,5 тыс./месяц) |

Чтобы применить льготу, иностранные специалисты с соответствующим уровнем зарплаты должны представить в бухгалтерию компании документы, подтверждающие стаж трудовой деятельности и обучение в вузах, занимающих первые 1 000 позиций в рейтинге международно признанных организаций. Их перечень утверждается совместным постановлением Министерства высшего и среднего специального образования и Госинспекции по надзору за качеством образования при Кабмине.

2. К какой ставке НДФЛ применить льготу – 20% или 12%?

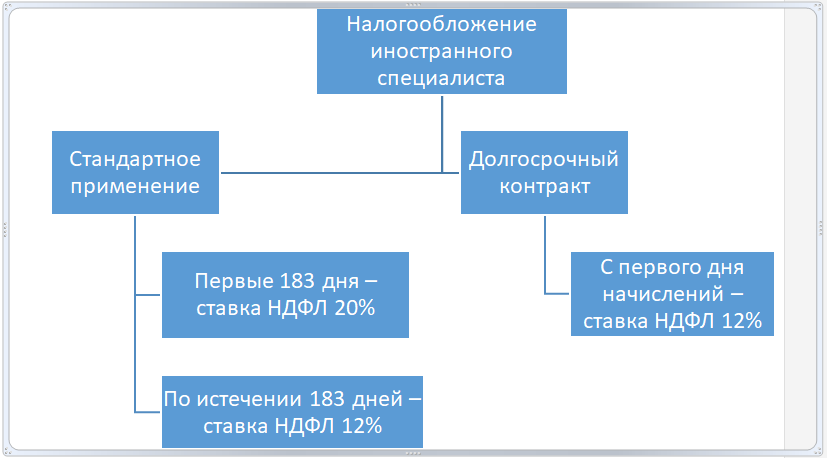

– Налоговыми резидентами Узбекистана признаются физлица, фактически находящиеся в республике в совокупности более 183 календарных дней в течение любого последовательного 12-месячного периода, начинающегося или заканчивающегося в том налоговом периоде, применительно к которому определяется соответствующий статус  .

.

С 2020 года по заявлению иностранного специалиста, поданного в налоговые органы, он может быть признан налоговым резидентом до истечения 12-месячного периода, если представит долгосрочный трудовой контракт или иной документ, подтверждающий, что срок оказания услуг по данному документу превышает 183 календарных дня в течение любого последовательного 12-месячного периода  .

.

Для этого в трудовых договорах (договорах ГПХ) обязательно нужно прописать срок найма, оказания услуг иностранным специалистом.

Приведем схематичный пример применения ставки НДФЛ к доходам иностранного специалиста:

3. Какие риски могут возникнуть, если сразу применять ставку НДФЛ 12%?

– Если иностранный специалист расторгнет контракт до истечения 183 дней и покинет Узбекистан, он потеряет статус налогового резидента. В этом случае компания должна будет пересчитать НДФЛ за весь период работы иностранца.

Так произошло в 2020 году в условиях карантина, когда многие предприятия приостановили деятельность, а иностранные специалисты начали покидать республику. В связи с этим, несмотря на право сразу применить пониженную ставку НДФЛ, лучше начать ее применять по истечении 183 календарных дней.

Возврат излишне начисленного НДФЛ в течение налогового периода (года)  производит источник выплаты – предприятие, на котором работает специалист.

производит источник выплаты – предприятие, на котором работает специалист.

4. Как посчитать 183 календарных дня корректно?

– Бухгалтеру следует:

- запросить у работника копию паспорта с отметками о пересечении границ;

- завести налоговый учетный регистр, в котором проставить последовательно за последние 12 месяцев все его даты въезда и выезда из РУз;

- посчитать, сколько в совокупности календарных дней находится специалист в Узбекистане.

5. Можно ли автоматизировать процесс подсчета и контроля истечения 183 дней?

– Такая автоматизация уже есть в бухгалтерских программах (1С, 1UZ и других), и это очень удобно. Если же в вашей бухгалтерской программе такой функции до сих пор нет, попросите ее настроить ваших программистов.

6. Как отразить доходы нерезидентов в отчетности по НДФЛ и соцналогу?

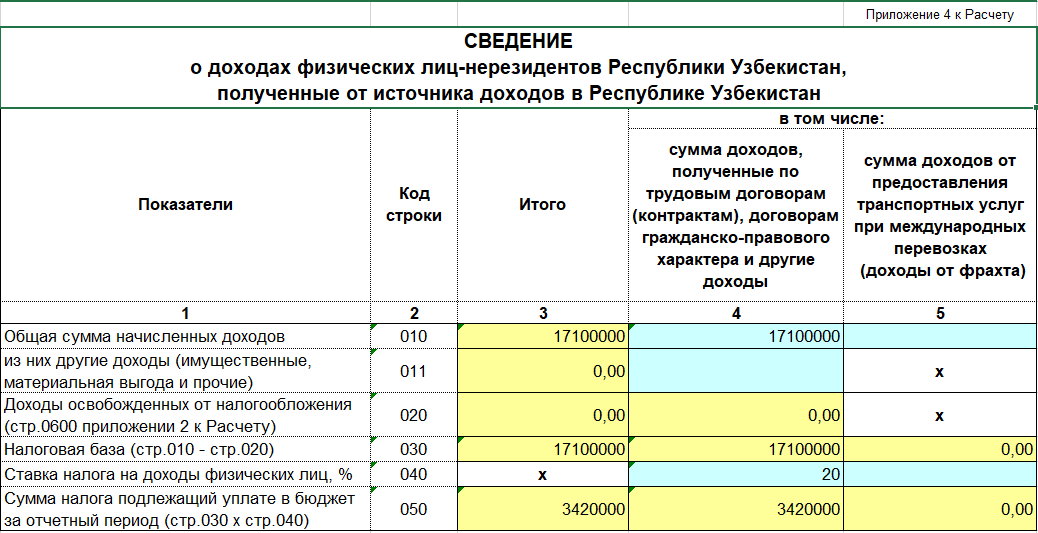

– В первую очередь нужно заполнить приложение №4 к Расчету НДФЛ и соцналога:

- в строке 010 отразите общую сумму доходов нерезидентов, полученную ими по трудовым договорам и контрактам ГПХ;

- в строке 040 укажите ставку НДФЛ. Доходы иностранного специалиста (нерезидента) облагаются по ставке НДФЛ 20%.

Затем в строке 013 Расчета автоматически проставляется сумма дохода из строки 010 приложения №4. Остальные строки Расчета НДФЛ и соцналога заполняются как обычно.

Взносы на ИНПС с доходов нерезидентов не начисляются. Подробнее об этом можно прочитать тут.

В соответствии с п. 55 Положения о порядке привлечения и использования иностранной рабочей силы в Республике Узбекистан Агентство по внешней трудовой миграции совместно с ГНК ежеквартально проверяет суммы уплаченных налогов с доходов высококвалифицированных и квалифицированных специалистов. По итогам проверки составляется акт сверки по форме согласно прил. №7 к Положению.

От редакции: остался вопрос – как применить в Расчете НДФЛ и соцналога льготную ставку НДФЛ к доходам иностранных работников – высококвалифицированных специалистов в рамках №ПП-4008 – 10% (нерезиденты) и 6% (резиденты), если, к примеру, у предприятия есть также иностранные работники (нерезиденты и резиденты), не относящиеся к высококвалифицированным. И к их доходам, соответственно, применяются ставки НДФЛ – 20% и 12%. Постараемся получить ответ у разработчиков форм налоговой отчетности по НДФЛ и соцналогу.

![]()