Вам могут понадобиться в апреле:

Зачем нужно проверять платит ли ваш контрагент НДС

С 1 июля 2019 года покупатели не вправе засчитывать НДС, указанный в счете-фактуре неплательщика налога (п. 10 № ПП-4086 от 26.12.2018 г.).

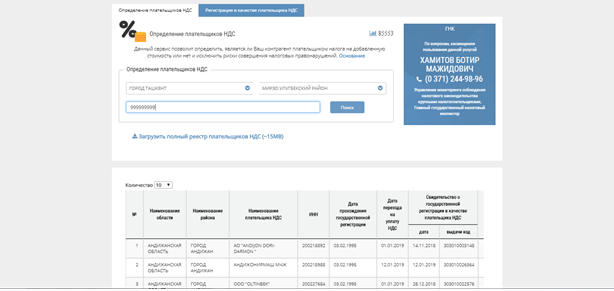

Поэтому теперь нужно проверять ваших контрагентов – являются ли они плательщиками НДС, правильно ли они оформили счет-фактуру. Информацию о зарегистрированных плательщиках НДС можно получить на сайте ГНК.

Проверив вашего контрагента и убедившись, что он плательщик НДС и счет-фактура оформлен верно, вы ничем не рискуете. В противном случае рискуют оба предприятия.

Если ваш контрагент неплательщик НДС, а товар продал с НДС

Так, если неплательщик НДС отразит в счете-фактуре стоимость проданного товара с НДС, то он уплатит 20% налога в качестве финансовых санкций и сам налог.

К предприятию, которое приобрело товар у неплательщика НДС и на основании выставленного счета-фактуры применило зачет, финансовые санкции применяться не будут.

Но, по разъяснениям специалистов ГНК – налогоплательщик обязан будет осуществить перерасчет с бюджетом и уплатить всю сумму НДС, неправомерно отнесенную в зачет. Это разъяснение основано на п. 10 № ПП-4086 от 26.12.2018 г.

Однако следует обратить внимание, что в ч. 2 ст. 118 НК изменения по данному вопросу еще не внесены.

В подобной ситуации предприятию-покупателю целесообразно:

- сдать перерасчет по НДС;

- скорректировать расчет себестоимости приобретенных товаров, НДС по которому неправомерно был принят к зачету;

- проверить возможные случаи реализации ниже себестоимости, в связи с корректировкой, для расчета налога на прибыль;

- сдать перерасчет по налогу на прибыль;

- урегулировать изменение данных в финансовой отчетности;

- пересмотреть корректность начисления дивидендов, в связи с изменением показателя нераспределенной прибыли.

Пример. Предприятие «А» 4 января 2019 года закупило сырье у предприятия «В» стоимостью 72 млн сум., в том числе НДС – 12 млн сум. Предприятие «В» не является плательщиком НДС, но в связи с изменениями законодательства в начале года полагало, что будет плательщиком НДС и указало в счете-фактуре стоимость поставки с НДС.

Предприятие «А» за текущий период:

- приняло НДС по приобретенному сырью в зачет – 12 млн сум.;

- оприходовало сырье (04.01.2019 г.) – 60 млн сум.;

- произвело готовую продукцию, использовав 15% от данной партии сырья (13.02.2019 г.), – 9 млн сум.;

- реализовало готовую продукцию, произведенную из данного сырья (18.02.2019 г.);

- произвело расчет себестоимости реализованной готовой продукции (28.02.2019 г.)

- представило в ГНИ отчеты по НДС за январь–июнь 2019 г., по налогу на прибыль за I квартал 2019 г. (11.03.2019 г.);

- начислило дивиденды учредителю – физлицу-резиденту за I квартал 2019 г., удержав налог на дивиденды (5%) (12.04.2019 г.);

- произвело выплату дивидендов (23.04.2019 г.).

Предположим, что 03.07.2019 г. предприятию «А» направлено письмо-уведомление от ГНИ о том, что:

- предприятие «В» не является плательщиком НДС;

- необходимо произвести перерасчеты по налогам и доначисление по НДС на сумму зачетного НДС по предприятию «В».

К этому времени отчетность за полугодие еще не сдана.

Предприятие «А» должно произвести следующие корректировки:

- увеличить себестоимости приобретенного сырья, НДС по которому неправомерно был принят к зачету: (+ 12 млн сум. = 72 млн сум.);

- увеличить себестоимость реализованной продукции: (+ 1,8 млн сум.);

- увеличить расходы предприятия за I квартал 2019 г.: (+ 1, 8 млн сум.);

- уменьшить налог на прибыль за I квартал 2019 г.: ( – 1,8 млн сум.; – 0,216 тыс. сум. (1,8 х 4%));

- откорректировать показатель нераспределенной прибыли: ( – 1,8 млн сум.);

- сумму излишне начисленных дивидендов за апрель т.г. включить в доход учредителя в виде материальной выгоды (ст. 177 НК): (+ 1,8 млн сум.); произвести доначисление НДФЛ: (+ 0,126 сум. (1,8 х (12% – 5%)) и, соответственно, сдать перерасчет за апрель, май т.г.;

- включить в расчет налога на прибыль за полугодие 2019 г. сумму невычитаемых расходов (ст. 147 НК): (+ 1,8 млн сум.).

Как быть с упрощенным НДС

Еще с одной проблемой столкнутся предприятия – покупатели при получении счета-фактуры от поставщика, который платит упрощенный НДС (УНДС) и осуществляет разные виды деятельности.

Возникает вопрос – как проверить корректность указания таким поставщиком ставки УНДС в выставленном счете-фактуре?

МФ и ГНК разъясняют, что предприятие, осуществляющее несколько видов деятельности и уплачивающее УНДС по дифференцированным ставкам, а также имеющее прочие доходы, уплачивает УНДС по наивысшей в своей деятельности ставке.

При этом аренда в одном месяце может быть прочим доходом и облагаться по наивысшей ставке, например по 10%, а в другом – основным видом деятельности, если будет превалировать в показателях выручки, и ставка УНДС будет 7%.

Нужно ли в такой ситуации предоставлять перерасчеты по НДС обоим предприятиям? На сегодняшний день данный вопрос действующей редакцией НК также не урегулирован.

Исключения из правил – когда неплательщик НДС должен выделить НДС в счете-фактуре

Следует обратить внимание на ситуации, когда само законодательство обязывает неплательщика НДС выставлять счета-фактуры с выделением в них суммы НДС:

- при осуществлении сделок на основании договоров поручения, комиссии (раздел 4 постановления МФ и ГНК «Об утверждении форм налоговой отчетности», рег. МЮ №3126 от 21.01.2019 г.). Если комитент – плательщик НДС, а комиссионер – неплательщик НДС, при реализации товаров (работ, услуг), принадлежащих комитенту, комиссионер должен выставить счет-фактуру покупателю с НДС;

- при передаче электроэнергии, коммунальных услуг, услуг связи от арендодателя арендатору (раздел 4 постановления МФ и ГНК «Об утверждении форм налоговой отчетности», рег. МЮ №3126 от 21.01.2019 г.). Арендодатель, даже если он не является плательщиком НДС, за коммунальные услуги, электроэнергию, услуги связи, потребленные и возмещаемые арендатором, обязан в счете-фактуре выделить НДС, приходящийся на стоимость данных услуг.

Татьяна ЛЫМАРЕВА