До дедлайнов осталось немного – убедитесь, что расчеты верны и уплатите налоги вовремя:

Вопрос «даты счета-фактуры» крайне важен для признания дохода и расхода, налогообложения в соответствующих отчетных периодах. Однако технические особенности системы ЭСФ не дают на него однозначного ответа.

Так, какая же дата будет решающей?

- Дата, указанная в счете-фактуре.

- Дата формирования счета-фактуры в электронной системе (может не совпадать с датой, указанной в счете-фактуре).

- Дата подписания (принятия к учету) счета-фактуры покупателем.

Например, как поступит бухгалтер предприятия, оказывающего ежемесячные услуги (коммунальные, связь, интернет и т.п.) и формирующего в конце месяца большое количество счетов-фактур своим клиентам?

Скорее всего, он с 25 числа месяца начнет формировать счета-фактуры в системе оператора ЭСФ, датируя их 30 либо 31 числом.

Формировать он их будет примерно до 5 числа следующего месяца, но, опять-таки, датируя их 30 либо 31 числом;

Далее он будет ждать, когда все эти счета-фактуры подпишут клиенты – покупатели услуг.

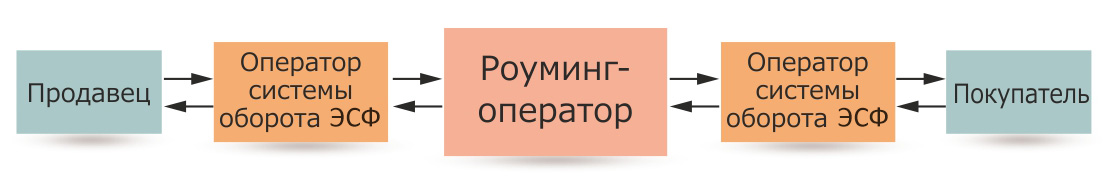

Как видим из приведенной схемы, все счета-фактуры, сформированные и отправленные через операторов ЭСФ, будут зеркально отражаться в системе ЭСФ – базе данных роуминг-оператора. На данный момент система ЭСФ работает так, что доход будет признан на дату формирования счета-фактуры в системе. Т.е. - не 31 числа, указанного в счете-фактуре, а на дату формирования его в системе:

- первая часть счетов-фактур пройдет 25 числом,

- а остаток – 5 числа следующего месяца.

Далее, если покупатель по ряду причин (до него не дозвонились, у него не было электричества или интернет-соединения в нужный момент, срок пользования ЭЦП истек, а новый еще не получили и т.п.) не подписывает своевременно ЭСФ, счет-фактура остается неподписанным на момент сдачи отчетности по налогам.

Все это может исказить налогооблагаемую базу обеих сторон - и продавца, и покупателя, а также привести к неправильному формированию налоговой отчетности. И искажение будет в ущерб бюджету, потому что в указанном случае налог может поступить не в соответствующем, а в следующем отчетом периоде.

Можно привести и другой пример: по какой-то причине не оформили счет-фактуру на оказание услуг на дату 25 сентября 2019 г. Предприятие хочет исправить свою ошибку:

- отразить ее в системе ЭСФ;

- сдать перерасчеты по налогам.

Если действующая система ЭСФ – база данных роуминг-оператора не позволит внести данный счет-фактуру с датой «25 сентября», предприятие будет вынуждено совершить налоговое правонарушение. Из-за технических особенностей работы в системе ЭСФ бухгалтер укажет этот счет-фактуру датой текущего дня – датой формирования его в системе.

Система ЭСФ – база данных роуминг-оператора должна в такой ситуации:

- позволить сформировать и датировать счет-фактуру 25 сентября;

- зафиксировать ее в дополнительном реестре к прошлому периоду, который уже закрыт;

- направить в камеральный отдел информацию о том, что должно быть произведено доначисление по налогам за прошлый отчетный период – сентябрь. Т.е. - показать, что такое предприятие должно сдать перерасчет по налогам.

Как решить проблему

Предлагаем на законодательном уровне прописать порядок, регулирующий данный вопрос:

- установить для покупателя срок, в течение которого он обязан принять и подписать или отклонить выставленный ему счет-фактуру. Он не должен превышать 20 дней по окончании месяца, в котором была произведена реализация.

- датой ЭСФ определить не дату формирования и отражения счета-фактуры в базе данных роуминг-оператора, а дату, указанную в счете-фактуре.

К примеру, счет-фактура датирован 31 октября, сформирован в системе ЭСФ 1 ноября, покупатель подписал его 5 ноября. В базе данных роуминг-оператора и в реестре покупок и продаж к расчету НДС такой счет-фактура должен отразиться датой 31 октября.

Не совпадать они будут за счет розницы, реализации билетов, комиссии, страховых полисов, лизинга, услуг нерезидентов, банковских выписок, реализации ниже себестоимости и т.п.

Потому система ЭСФ (база данных роуминг-оператора) на первом своем этапе и не претендует на всеобщий охват объемов продаж и полное совпадение по периодам. Полагаем, что это один из этапов перехода к тотальному сквозному учету цепочки НДС, а также - один из механизмов камерального контроля.

![]()