Февраль ойида экспертларнинг материаллари сиз учун фойдали бўлади:

Можно ли выплатить учредителю-резиденту дивиденды в инвалюте

Да, выплачивать дивиденды в иностранной валюте учредителю-резиденту можно. С учетом изменений, внесенных в Порядок ведения коммерческими банками счетов в иностранной валюте, суммы, числящиеся на валютных счетах юридических лиц - резидентов Узбекистана, могут быть направлены на выплату дивидендов. Единственное ограничение: выплату можно сделать исключительно в безналичной форме.

Рассмотрим пример.

Предприятие «А» 20 апреля 2019 года по итогам 2018 года начислило дивиденды учредителю - резиденту Узбекистана, физическому лицу в размере 533 138 526,32 сума. В протоколе собрания учредителей было указано, что выплату дивидендов необходимо произвести в иностранной валюте на депозитный счет учредителя.

Курс доллара США, установленный ЦБ на дату выплаты дивидендов, составил 8 441,36 сума.

Ставка налога на дивиденды в 2019 году для учредителей-резидентов физлиц составляет 5% (ст.181 НК). У предприятия имеются собственные валютные средства на валютном счете.

Рассчитаем сумму дивидендов к выплате в долларах США:

- Сумма налога на дивиденды по ставке 5% составляет 533 138 526,32 х 5% = 26 656 926,32 сума;

- Сумма дивидендов, причитающихся к выплате 533 138 526,32 – 26 656 926,32 = 506 481 600,00 сумов;

- Сумма дивидендов к выплате в долларах США составит 506 481 600,00 / 8 441,36 = 60 000,00 долларов США.

|

Содержание |

Сумма (сум.)

|

Корреспонденция счетов

|

|

|

Дебет

|

Кредит |

||

|

Начислены дивиденды

|

533 138 526,32

|

|

|

|

Удержан налог с дивидендов

|

26 656 926,32

|

|

|

|

Выплачены дивиденды в иностранной валюте |

506 481 600,00 (эквивалент 60 000,00 долл. США) |

||

4. Отразим выплату дивидендов в налоговой отчетности.

Для этого в персональном кабинете налогоплательщика на my.soliq.uz, в разделе «Электронные формы отчетности» нужно:

- выбрать раздел «Налог на прибыль» (код 102);

- далее выбирать форму отчета «Расчет налога на доходы, выплачиваемые в виде дивидендов и процентов» (код 10202_3).

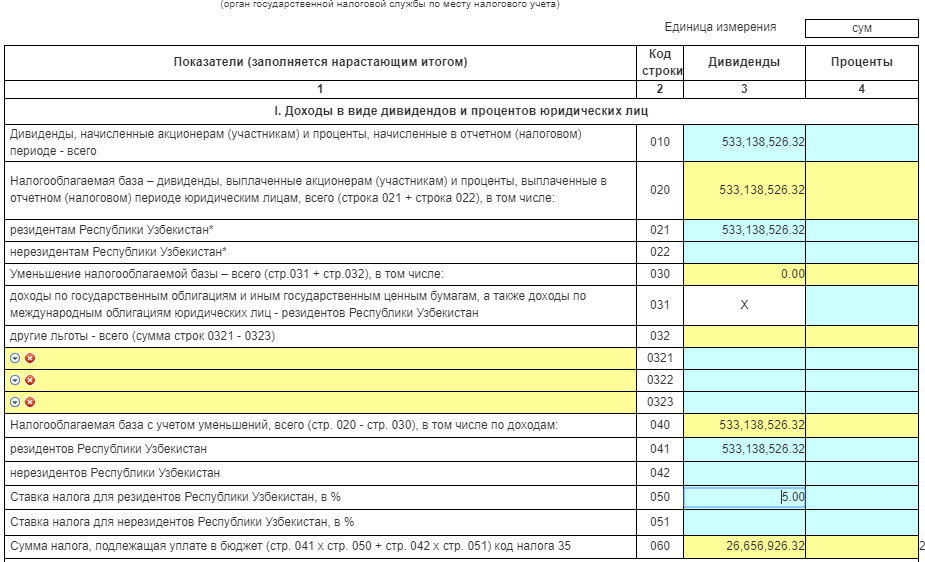

В самом Расчете нужно:

- в строках 010, 021 и 041 проставить показатели сумм начисленных дивидендов нарастающим итогом;

- в строке 050 указать ставку налога на дивиденды для резидентов в размере 5%;

- в строке 060 сумма налога на дивиденды сформируется автоматически.

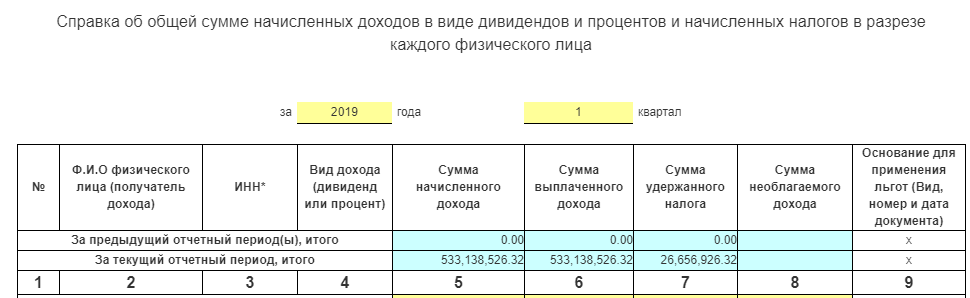

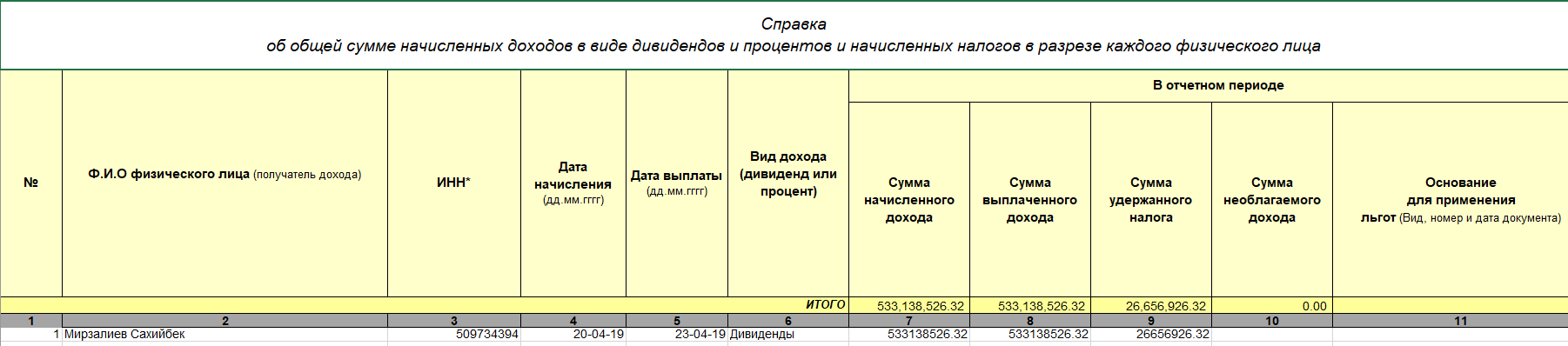

Далее нужно заполнить приложение №1 или №2 к Расчету в зависимости от того, является ли ваш учредитель юридическим или физическим лицом.

Кроме того нужно заполнить Справку об общей сумме начисленных доходов в виде дивидендов и процентов и начисленных налогов в разрезе каждого физического (юридического) лица. Для этого:

- скачайте файл-шаблон и заполните его;

- прикрепите его к отчету и нажмите на кнопку «Отправить» отчет.

Александра ТОЛМАЧЕВА,

бизнес-тренер Profi Training,

эксперт по МСФО и управленческому учету