Пригодятся в феврале материалы экспертов:

Казалось бы, чему тут учиться? Видим цифры в столбце «недоимка» или «переплата» – вот и все, вроде бы, что нужно знать. На самом деле все совсем не так просто. После отправки налогового отчета или оплаты по соответствующему налогу, в карточке лицевых счетов (КЛС) отражаются суммы в столбцах «начислено» и «уплачено».

Что здесь нужно проверить:

1. Правильно ли отразилась сумма начисления за отчетный период.

Отчеты мы отправляем нарастающим итогом, поэтому в КЛС отражена разница между общей суммой налога, представленной в текущем отчетном периоде (например, январь – октябрь 2019 г.), и в предыдущем отчетном периоде (январь – сентябрь 2019 г.).

2. Отражены ли все оплаты по налогам в КЛС.

Бывают случаи, когда платеж ошибочно отправляется на лицевой счет налога в другом районе. Подобные ситуации, к примеру, могут быть связаны с уплатой ресурсных налогов по месту нахождения имущества.

3. Правильно ли выведено сальдо по столбцу «недоимка» или «переплата».

Рассмотрим подробнее ситуации относительно пункта 3.

Пример 1.

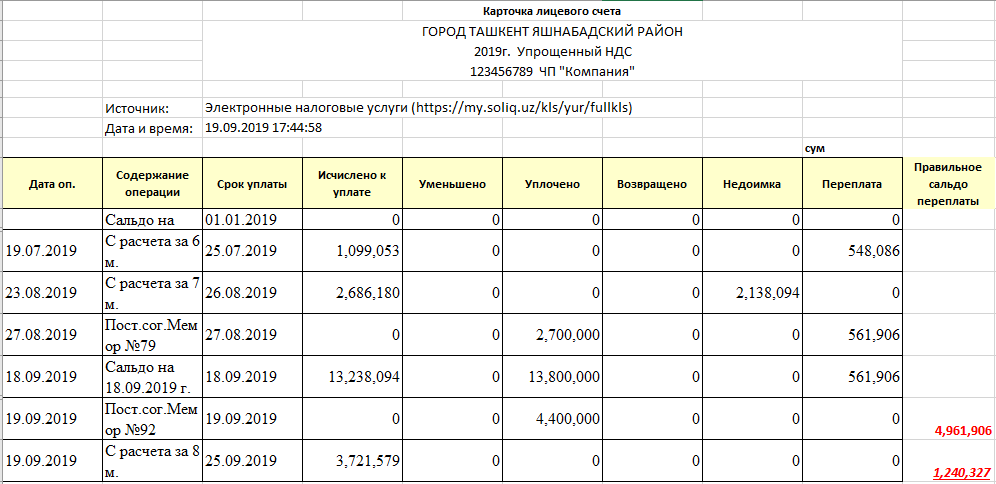

КЛС по УНДС ЧП «Компания» за 2019 год:

Как видим, сальдо недоимки и переплаты по состоянию на 19.09.2019 г. составляет «ноль» сумов. Однако воспринимать именно так данные карточки и паниковать не нужно! После того, как было выведено сальдо на 18.09.2019 г., в программе просто еще не рассчитали сальдо по проводкам, совершенным позже.

Поэтому посчитать правильное сальдо по состоянию на 19.09.2019 г. можно самостоятельно:

- к сальдо переплаты 561 906 сумов нужно прибавить уплату налога, произведенную 19.09.2019 г. в размере 4 400 000 сумов, и отнять начисление по УНДС из расчета за август 2019 г. в сумме 3 721 579 сумов.

Тогда мы получим правильное сальдо переплаты по состоянию уже на 19.09.2019 г. в размере 1 240 327 сумов.

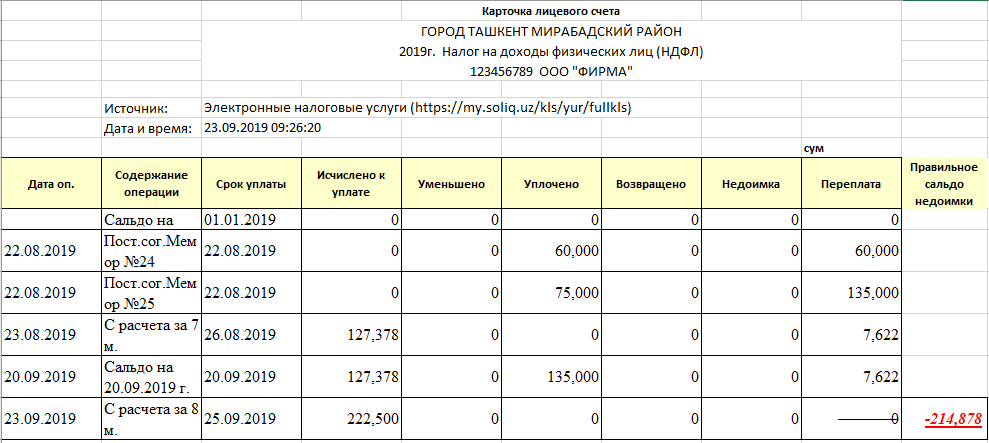

Пример 2.

КЛС по НДФЛ, где на первый взгляд после сдачи отчета у вас нет ни переплаты, ни недоимки. Опять же это - неверное суждение.

Последнее сальдо было выведено по состоянию на 20.09.2019 г., а отчет по НДФЛ был отправлен позже - 23.09.2019 г. И программа еще не посчитала сальдо на эту дату.

Необходимо сделать расчет самостоятельно:

- от сальдо переплаты на 20.09.2019 г. в размере 7 622 сума отнимаем сумму НДФЛ, исчисленную к уплате за август 2019 года в размере 222 500 сумов, и получаем сумму недоимки по состоянию на 23.09.2019 г. в размере 214 878 сумов.

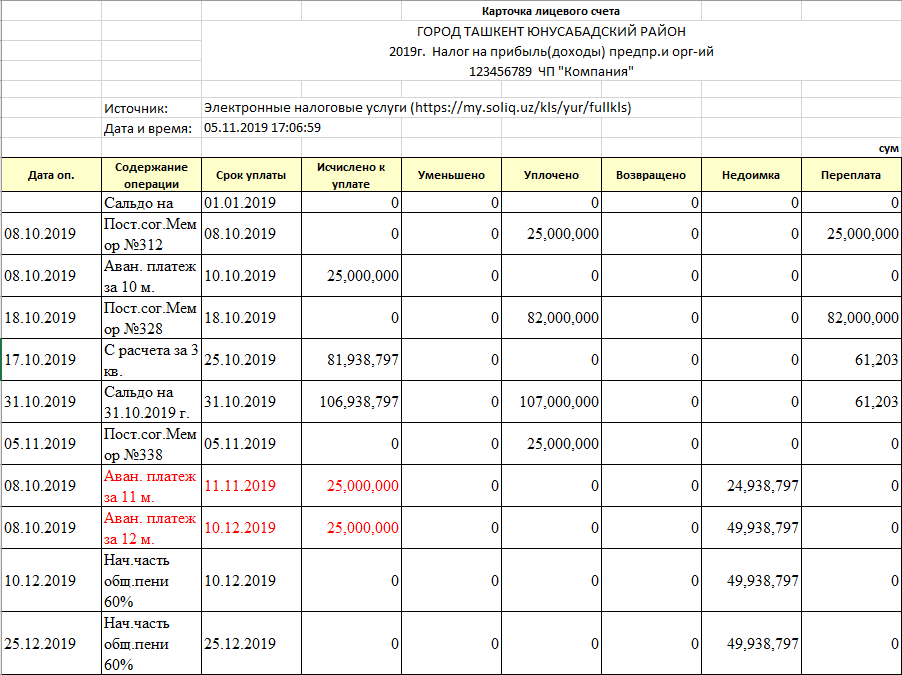

Пример 3.

Налогоплательщики, у которых предполагаемая налогооблагаемая прибыль за отчетный период составляет более 200 БРВ, уплачивают текущие платежи по налогу на прибыль (ст. 164 НК).

Рассмотрим КЛС по налогу на прибыль предприятия, у которого предполагаемая налогооблагаемая прибыль за IV квартал 2019 года превысила 200 БРВ:

На первый взгляд у предприятия есть недоимка по налогу на прибыль. Но, если внимательно разобраться, мы увидим:

- на 31.10.2019 г. у компании имеется переплата в размере 61 203 сума;

- далее отражено обязательство по уплате авансового платежа за ноябрь 2019 года в срок до 11.11.2019 г. в размере 25 000 000 сумов. При этом оно уже было исполнено 05.11.2019 г. Итоговое правильное сальдо переплаты по состоянию на 11.11.2019 г. составит 61 203 сума вместо отраженной в карточке недоимки в размере 24 938 797 сумов;

- следующий авансовый платеж предприятие должно внести в срок до 10.12.2019 г. И именно на тот момент в случае неуплаты возникнет уже недоимка в размере 24 938 797 сумов.

Напоминаем также об ответственности за нарушение сроков уплаты налогов и обязательных платежей:

|

Действующее законодательство |

Проект Налогового кодекса 2020 года |

|

Нарушение сроков уплаты налогов и других обязательных платежей влечет начисление пени в размере 0,045%, а если начисление пени производится органами государственной налоговой службы по результатам налоговой проверки, - 0,06% за каждый день просрочки, начиная со следующего дня после установленного срока уплаты по день уплаты включительно (ст.120 НК).

|

Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Республики Узбекистан. Пени уплачиваются в тот бюджет или государственный целевой фонд, в который уплачивается соответствующий налог отдельным платежным поручением на специально открытые для этих целей счета При текущей ставке рефинансирования (16%) – размер пени примерно составит 0,053 процента (ст. 130).

|

|

В отношении субъекта предпринимательства, впервые совершившего правонарушение при осуществлении финансово-хозяйственной деятельности, не могут быть применены штрафы и финансовые санкции (кроме пени) в случае добровольного устранения допущенных нарушений и возмещения причиненного материального ущерба, в том числе - уплаты налогов и других обязательных платежей в установленные законодательством сроки (ст. 109 НК). |

Признание вины в выявленных налоговых правонарушениях и добровольная уплата сумм финансовых санкций в десятидневный срок со дня получения решения налогового органа о привлечении к ответственности за совершение налогового правонарушения (ст. 219) |

|

Непредставление или несвоевременное представление налогоплательщиком в обслуживающий банк платежного поручения на уплату налогов и других обязательных платежей в бюджет и государственные целевые фонды влечет наложение штрафа от 3 до 5 БРВ. Совершение правонарушения, предусмотренного частью шестой настоящей статьи, повторно в течение года после применения административного взыскания влечет наложение штрафа от 5 до 10 БРВ (ст. 175 КоАО).

|

Изменения не вносились |

Успешной сдачи отчетов, уважаемые бухгалтеры, без штрафов и пеней!

Александра ТОЛМАЧЕВА-ЛОБОДА,

бизнес-тренер ProfiTraining,

эксперт по МСФО и управленческому учету