Экспертлар томонидан тасдиқланган жавобларни олинг:

Как отразить освобождение в Расчете земельного налога для сельхозтоваропроизводителей

Указ Президента №УП-6029 до 31 декабря 2020 года продлил льготу по земельному налогу для некоторых категорий субъектов предпринимательства. На практике возникли вопросы: как правильно заполнить уточненный Расчет земельного налога предприятиям–сельхозтоваропроизводителям?

ГНК опубликовал подробную инструкцию об этом, а buхgalter.uz постарался изложить ее еще более доходчиво.

Напомним, что в соответствии с №УП-5996 от 18 мая 2020 года освобождение от уплаты земельного налога было предоставлено:

- субъектам малого предпринимательства;

- рынкам и торговым комплексам, кинотеатрам, предприятиям общепита и общественного транспорта, спортивно-оздоровительным заведениям, юрлицам, занятым пассажирскими перевозками, оказывающим бытовые услуги и сдающим в аренду помещения, в том числе – для банкетов.

Чтобы применить льготу предприятиям, у которых есть земли сельхозназначения, а также сельскохозяйственным товаропроизводителям – за орошаемые и неорошаемые земли, занятые плодоовощеводческой продукцией (овощи, бахча, фрукты, виноградники), нужно предоставить уточненный Расчет налога.

I. Расчет земельного налога по землям сельскохозяйственного назначения

При расчете налога с земельных участков сельхозназначения ежемесячная его сумма определяется исходя из годовой суммы земельного налога, отраженной в графе 6 строки 050 Расчета, разделенной на 12 месяцев.

С учетом применения льготы по №УП-5996 и продлением ее срока до 31 декабря 2020 года (№УП-6029) ежемесячная сумма земельного налога умножается на 5 месяцев (январь–май 2020 года). Далее из этой суммы в уточненном Расчете необходимо отразить сумму земельного налога, подлежащую уплате в бюджет за 2020 год  :

:

- 30% – в графе 6 строки 0501 Расчета;

- 70% – в графе 6 строки 0502 Расчета.

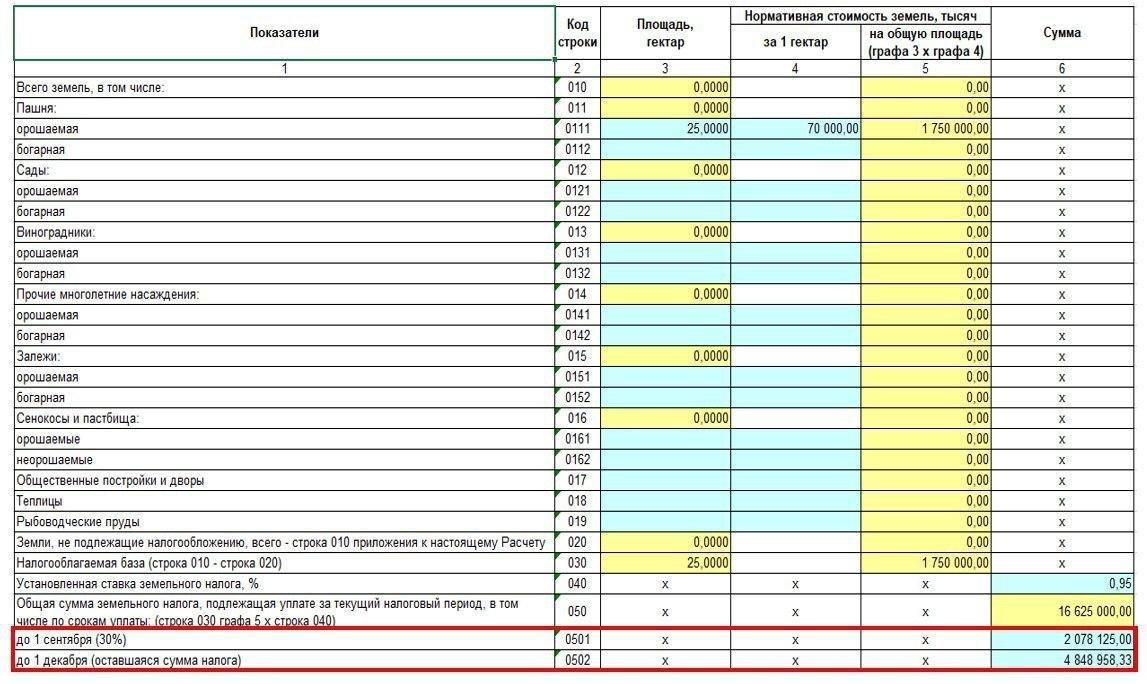

Предприятие, у которого имеются земли сельскохозяйственного назначения, в 2020 году начислило земельный налог в размере 16 625 000 сум. 1/12 часть этой суммы составила 1 385 416,67 сум.

Далее нужно вычислить показатель налога за период январь–май 2020 года – 6 927 083,33 сум. (1 385 416 х 5) и отразить:

- 30% этой суммы (2 078 125 сум.) – в графе 6 строки 0501 Расчета;

- 70% этой суммы (4 848 958,33 сум.) – в графе 6 строки 0502 Расчета.

Показатели строк из Расчета земельного налога:

Ежемесячная сумма налога при расчете земельного налога с орошаемых земель, занятых плодоовощеводческой продукцией (овощи, бахча, фрукты, виноградники), и неорошаемых земель определяется исходя из годовой суммы, отраженной в графе 5 строки 060 Расчета, разделенной на 12 месяцев.

Ежемесячная сумма земельного налога умножается на 5 месяцев (январь–май 2020 года). Далее из этой суммы в уточненном Расчете нужно отразить сумму земельного налога, подлежащую уплате в бюджет за 2020 год  :

:

- 30% – в графе 5 строки 0601 Расчета;

- 70% – в графе 5 строки 0602 Расчета.

Предприятие – сельхозтоваропроизводитель в 2020 году по орошаемым землям начислило земельный налог в размере 1 405 057, 35 сум. 1/12 часть этой суммы составила 117 088,11 сум.

Далее нужно вычислить показатель налога за период январь–май 2020 года – 585 440,56 сум. (117 088 х 5) и отразить:

- 30% этой суммы (175 632, 17 сум.) – в графе 5 строки 0601 Расчета;

- 70% этой суммы (409 808, 39 сум.) – в графе 5 строки 0602 Расчета.

Показатели строк из Расчета земельного налога:

Таким образом, рассчитанная за июнь–декабрь 2020 года сумма земельного налога будет уменьшена в связи с применением льготы.

См. источник.

![]()