Экспертлар томонидан тасдиқланган жавобларни олинг:

Многие популярные социальные сети и мессенджеры позволяют настроить контекстную рекламу (для избранной аудитории с учетом времени и места). Являясь при этом зарубежными компаниями, они принимают оплату в валюте через банковские карты и не выдают документы для подтверждения рекламных расходов. В связи с этим возникают вопросы по учету таких расходов. За разъяснениями buxgalter.uz обратился к директору организации налоговых консультантов «Assistance In Tax» Радмиле КАРИМОВОЙ:

– «Какие налоговые последствия возникают, когда предприятие из Узбекистана пользуется рекламными инструментами социальных сетей – зарубежных компаний?

– «Какие налоговые последствия возникают, когда предприятие из Узбекистана пользуется рекламными инструментами социальных сетей – зарубежных компаний?

– Продвигать свои товары или услуги в интернете можно с привлечением профильной компании, которая все сделает за вас, или – собственными силами, имея в штате маркетолога.

Если юридическое лицо Узбекистана размещает свою рекламу на платформах Facebook, Istagram, Yandex и других, уплачивая при этом этим иностранным компаниям соответствующее вознаграждение, возникают вопросы – о возможности принять к вычету расходы на рекламу и налоговых последствиях по НДС.

1. Регистрация рекламной кампании

На примере размещения рекламы на платформе Facebook остановимся на некоторых технических моментах процедуры оплаты сервиса Facebook.

Чтобы заплатить за рекламу, юридическому лицу Узбекистана необходимо создать свой аккаунт компании. Это можно сделать как через физическое лицо, так и сразу на профиль компании.

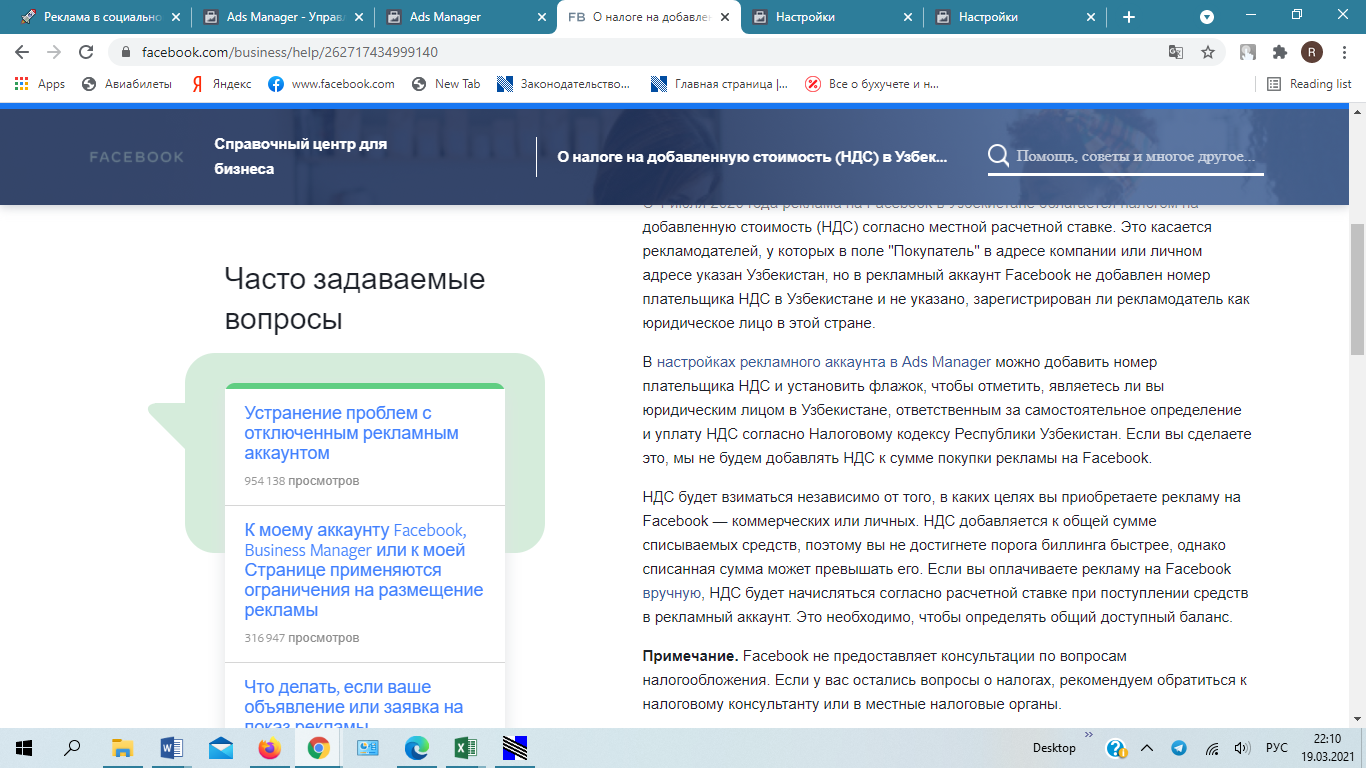

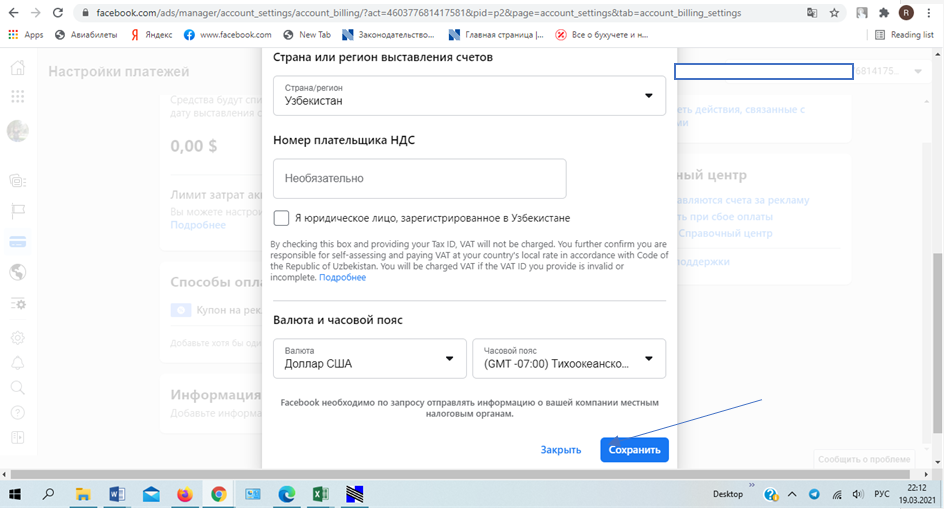

Далее в настройках рекламного аккаунта в Ads Manager можно добавить номер плательщика НДС и установить флажок, чтобы отметить, являетесь ли вы юридическим лицом в Узбекистане, ответственным за самостоятельное определение и уплату НДС согласно Налоговому кодексу. В этом случае Facebook сообщает, что добавлять НДС к сумме покупки рекламы не будет.

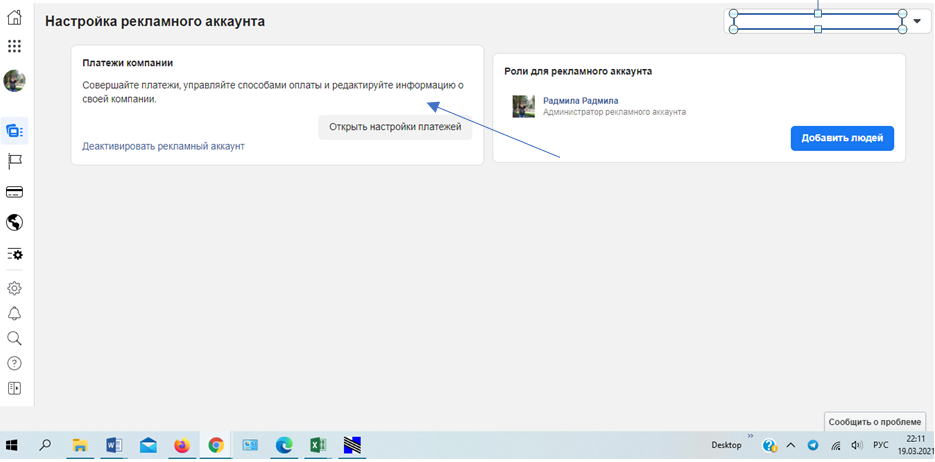

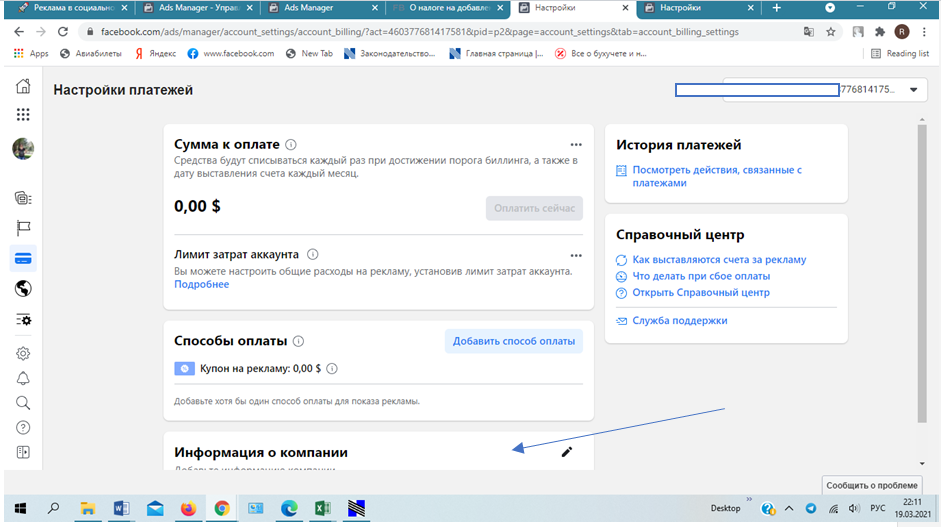

Чтобы разместить рекламу, нужно открыть функцию «Настройка платежей»:

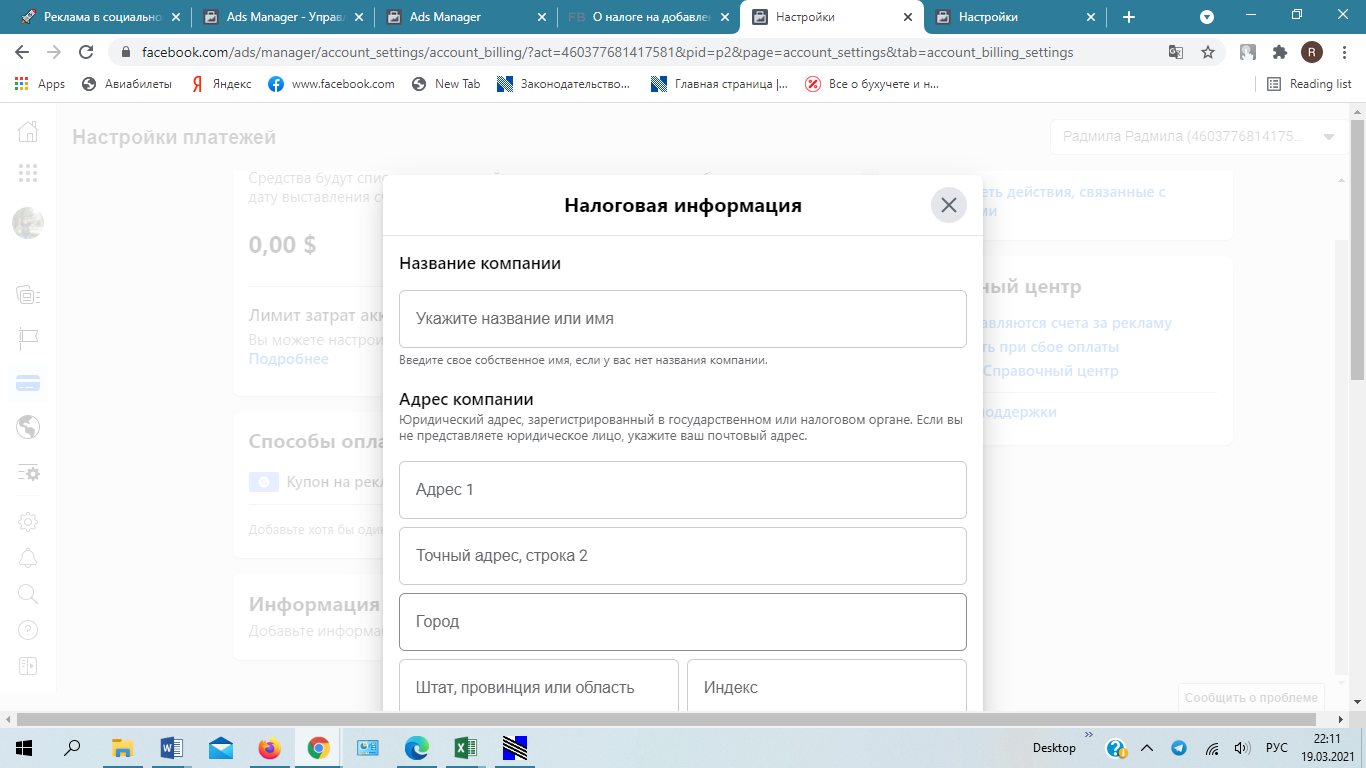

Открывается окно «Настройки платежей», где нужно заполнить «Налоговую информацию» о компании. Инструкция о том, как это сделать, размещена на страничке «Справочный центр для бизнеса» (Facebook for Business).

2. Уплата НДС и его дальнейший зачет

Услуги иностранной компании по размещению рекламы относятся к услугам в электронной форме  , оборот по реализации которых облагается НДС. Получатели таких услуг от иностранных компаний – юридические лица Узбекистана признаются налоговыми агентами

, оборот по реализации которых облагается НДС. Получатели таких услуг от иностранных компаний – юридические лица Узбекистана признаются налоговыми агентами  . И они сами определяют налоговую базу по полученным услугам

. И они сами определяют налоговую базу по полученным услугам  .

.

В данном случае покупатель услуги выставляет односторонний счет-фактуру, как при обычной операции по импорту услуг. Уплаченные суммы НДС по услугам, полученным от иностранных компаний, подлежат зачету  .

.

– Как признать расходы по рекламе вычитаемыми?

– Чтобы расходы на рекламу юридического лица были признаны вычитаемыми, они должны быть обоснованными и документально подтвержденными  .

.

Чтобы подтвердить расходы, обычно нужны документы: договоры, акты, счета-фактуры. Но, к примеру, Facebook – это иностранная компания, у которой нет отделений в Узбекистане с узбекскими реквизитами. Поэтому получить у нее договор, акты и счета-фактуры не получится.

Оплату за рекламу компания списывает с карты, которая привязана в рекламном кабинете. Если используется корпоративная карта, такие расходы можно учесть при исчислении налога на прибыль юридического лица.

Для этого следует выгружать отчеты из рекламного кабинета сервиса:

1) зайти в настройки рекламного кабинета Facebook;

2) выбрать операцию «Биллинг»;

3) скачать отчет за каждый день, когда была реклама.

– Нужно ли уплачивать налог на прибыль иностранной компании, удерживаемый у источника выплаты?

– Доходы от выполнения работ, оказания услуг за пределами Республики Узбекистан, за исключением доходов от выполнения работ, оказания услуг, предусмотренных ч. 2 ст. 351 НК, не относятся к доходам нерезидентов от источников в Республике Узбекистан. Поэтому исчислять и уплачивать ННП с выплат в пользу иностранной компании за размещение рекламы на ее площадке не нужно.

– Нужно ли регистрировать контракт в ЕЭИСВО?

– Законодательство предусматривает контроль за внешнеторговыми операциями со стороны органов валютного контроля и коммерческих банков через ЕЭИСВО  .

.

Не регистрируются в ЕЭИСВО только контракты, содержащие сведения о государственных секретах, а также экспорт товаров (работ, услуг) стоимостью до $5 тыс., реализованных посредством электронной коммерции  .

.

В рассматриваемом случае никакие документы об оказании услуг, в том числе – договор на оказание услуг, не заключаются. С другой стороны, проведение такой валютной операции, как оплата за рекламу в инвалюте, не противоречит Закону «О валютном регулировании» и относится к категории текущих международных операций.

Чтобы внести ясность в данный вопрос, нужны дополнительные разъяснения от органов, ответственных за мониторинг внешнеторговых и валютных операций».

Беседовала Саида ДЖАНИЗАКОВА